住まいを貸すときの税金!?

![]() 不動産賃貸と税金

不動産賃貸と税金

個人が不動産を貸して家賃を受け取る場合、その不動産の賃貸にかかわる利益は「不動産所得」となります。不動産所得は、不動産を貸して得た収入から必要経費を差し引いた額となります。

不動産所得の金額=総収入金額-必要経費

不動産所得を、給与所得や事業所得などの他の所得と合算して課税総所得額を計算し、それに所得税率を乗じたものが所得税となります。

所得税額=(不動産所得+給与所得や事業所得などその他の所得)×所得税率

総収入金額について

総収入金額には、通常の家賃のほかに次のような収入も含まれます。

1.名義書換料、承諾料、頭金、礼金などの名目で受けとるもの

2.敷金や保証金などのうち、契約当初から返還の必要ないものや、その後に返還を要しなくなったもの

3.共益費などの名目で受け取る電気代、水道代や掃除代など

必要経費について

必要経費とは不動産収入を得るために必要な費用をいい、例えば次のようなものがあります。

1.固定資産税、不動産取得税、登録免許税

2.損害保険料

3.入居者を募集するための費用(仲介手数料、広告費等)

4.減価償却費

※ 2016年4月1日以降に取得する建物付属設備や構築物の減価償却の方法は、定率法が廃止され、定額法のみとなりました。

5.管理費、修繕費

6.不動産所得が生じる土地建物を取得するための借入金の利子(賃貸期間中)

7.家事費と業務上必要な経費にまたがる接待費・交際費・水道光熱費・電話代、地代家賃等のうち不動産貸付業務の遂行上必要で、家事費と線引きできる場合の金額

8.一の計画に基づいて同一の資産に対して行われる一の修理について次の金額のいずれかに該当する金額

•年20万円未満の改良費

•3年以内の期間を周期として行われることが既往の実績などからみて明らかである場合の金額

9.修繕費か資本的支出かわからない金額で、一の計画に基づいて同一の資産に対して行われる一の修理について次の金額のいずれかに該当する金額 •60万円未満である場合

•その建物等の資産の前年末の取得価額のおおむね10%未満の金額

<必要経費として認められない例>

(1)不動産所有者自身の生活費、住宅にかかる諸費用などの家事費(2)賃貸物件の修繕費のうち、「資本的支出」に該当するもの

賃貸物件の修繕のために支出した金額のうち、それまでの物件の価値を維持するための修繕費については必要経費に算入されますが、新たに設備や機能を付け加えるといった価値を高める「資本的支出」については必要経費とはならず、物件の取得原価に算入されて、減価償却がなされます。減価償却とは、建物や設備等について、経年減価を想定して、毎年の経費として、取得価額からその額を差し引くことです。

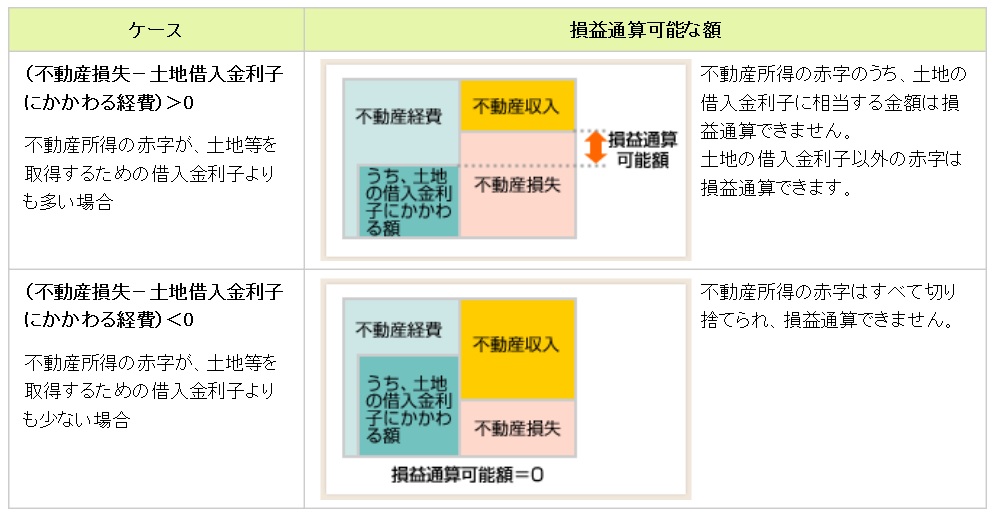

損益通算について

損益通算とは、2種類以上の所得がある場合に、一定の順序にしたがって、その黒字や赤字の差引計算を行うというものです。

不動産所得についても、赤字となった場合には損益通算が認められていますが、次に揚げるような損失の金額は、その損失が生じなかったものとみなされ損益通算することができませんので注意が必要です。

1.別荘などの生活に通常必要でない資産の貸し付けにかかわるもの

2.土地(借地権などを含みます)を取得するために負担した負債の利子の金額で一定のもの

3.一定の組合契約に基づいて営まれる不動産貸付等の事業から生じたもので、その組合の業務の執行に関与などしない特定組合員にかかわるもの

不動産所得の特例

不動産所得の赤字のうち、土地を取得するための借入金の支払利子部分は、損益通算ができません。

ただし、建物の取得にかかわる借入金利子は、損益通算ができます。

なお、土地と建物を自己資金と借入金によって取得した場合は、借入金は、まず建物の取得に充てたものと考えます。

設備トラブル等でお困りの物件オーナー様

お気軽にお問合せ下さい。

より良い解決方法のご提案をさせて頂きます!!

アップスタイルでは不動産の購入・売却・賃借等大切な不動産の

お取引をお手伝いさせて頂きます。

お一人お一人にあった取引の形をご提案

まずはお気軽にご相談下さい